10 9 月, 2025

這篇文章要來<因子投資>中的價值因子,首先會先針對價值因子是什麼?做個簡單的介紹,接下來會介紹價值因子計算公式是如何得出的,然而再介紹價值因子發現的地方有哪些國家,那這些國家的價值因子表現如何呢?同時並講講為什麼會產生價值溢酬的現象,它是跟哪些變數有關係呢?

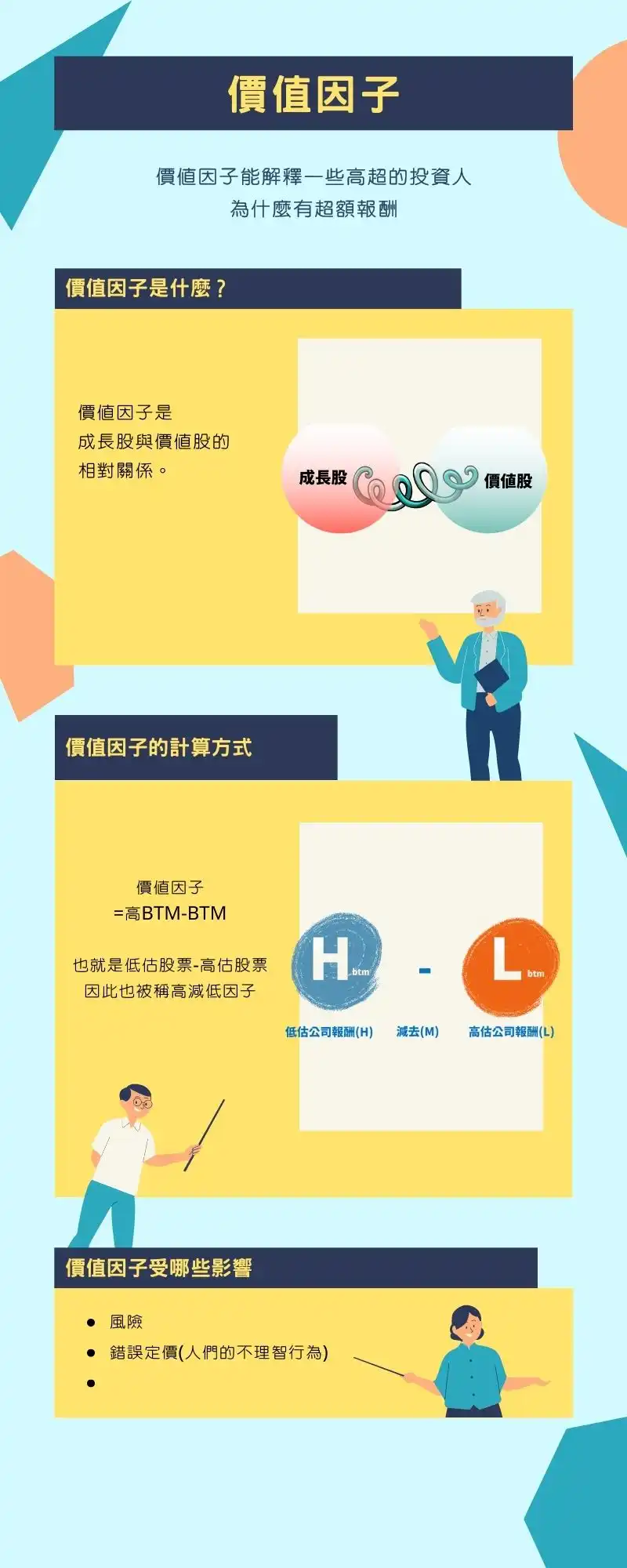

價值因子是什麼?

價值因子(英文:value factor)是什麼呢?

這是在<因子投資>中,一個比較常見的因子,價值因子也常常能解釋一些明星投資人為什麼會有超額報酬表現的一個因子。

第一次在1977年被提出,桑喬伊巴森,發現<本益比>跟股票存在著反比關係,也就是被低估的股票,往往有更好的報酬。

然而在1993年,價值因子與規模因子,被諾貝爾經濟學家<尤金法馬>,一同放進三因子模型中,這模型讓原本傳統的資本定價模型直接死去(只有市場因子),然而也使市場上很多無法解釋的異常現象,瞬間有了合理的解釋,這奇怪的現象是什麼呢?

也就是,便宜的股票竟然會比昂貴的股票,表現更好。

在本文也會一一解釋這些現象是如何產生,是什麼會讓便宜的股票有較好的報酬,什麼原因會讓昂貴的股票,有著讓大眾失望的表現。

此外,因為價值因子的出現,也使原本的超額報酬(α)變成了β。

價值因子的計算公式

這邊篇幅將介紹價值因子的計算公式是什麼?

這邊將會簡單的去做介紹,因此不要看到價值因子的計算公式,然而就嚇到,不往下看了。

價值因子(英文:value factor)被稱為HML,那為什麼叫做HML呢?

這意思就是高(High)減(Minus)低(Low)這三個單字,所組成的,是不是更好理解了呢?

一隻肥宅也稱它為高減低因子。

那是什麼東西的高減低?

是高BTM-低BTM,

也就是高淨值市價比(Book-to-market ratio)-低淨值市價比(Book-to-market ratio)

這就是高減低,讓你一定會問,這有沒有更白話的方式可以解釋呢?

有的,這簡單來說就是(低估的股票公司)報酬減去被(高估的股票公司)報酬

因為淨值市價比=淨值/市價

那淨值大於1的話(高),也就是這家公司股票有著較高的淨值,也就等於被低估的股票

那淨值小於1的話(低),也就是這家公司股票有著較高的市價,也就等於被高估的股票

然而這種現象也叫做價值溢酬((英文:value premium)

也就是價值溢酬=價值型公司報酬-成長型公司報酬

前面有說到價值型-成長型的報酬就是價值溢酬

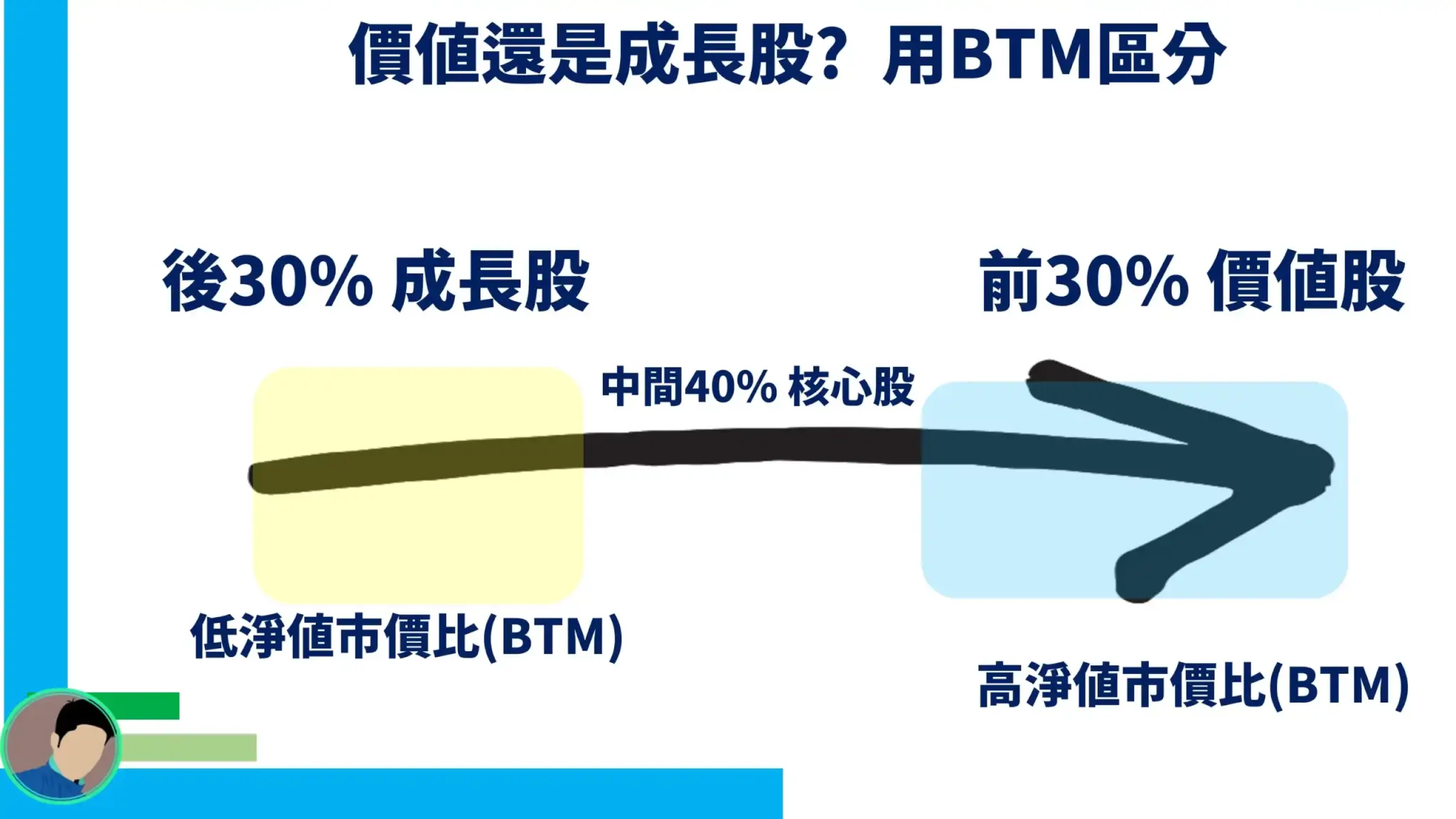

那價值型還是成長型股票如何區分?有一種分法就是用BTM去區分:

- 前30%BTM的股票就是價值型股票

- 中間40%就是核心股票

- 最後30%的股票是成長股

價值因子哪些國家出現?

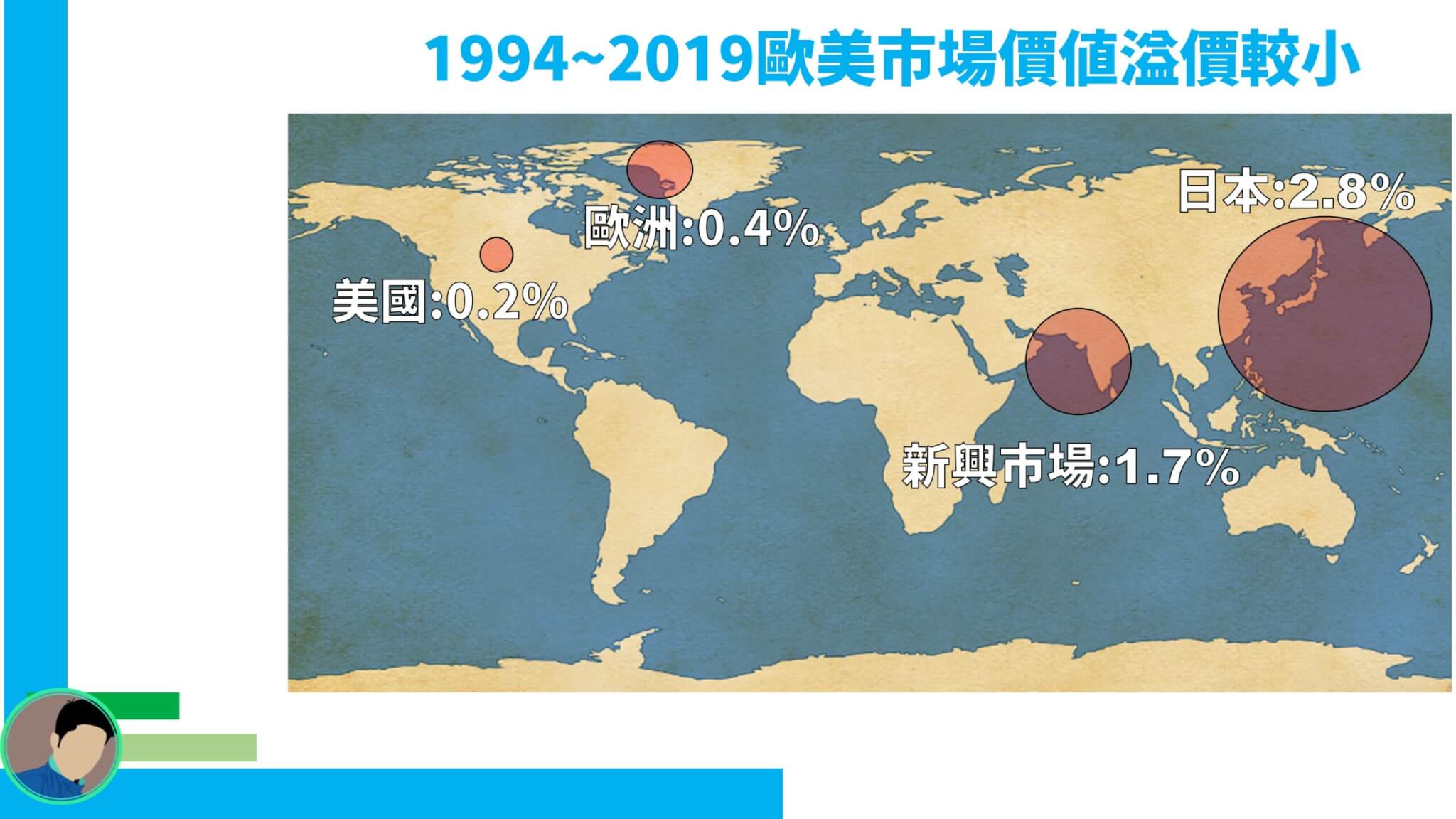

在<因子投資>這篇文章有提到,一個有效的因子,需要符合在每個國家都要有效,也就是到處都要能發現這因子,不能單單只在美國或特定國家找到,然而價值因子已經有大量證據,來證實它出現在世界各地。

它遍佈了世界各個地方的角落,包含了美國、英國、歐洲、日本等等。

因此這能使我更加相信,這不只是一個學術捏造出來的因子,而是真實存在的因子。

各國家的價值溢酬是多少

可以發現,價值因子在世界的每個角落都能找的到,那每個國家的價值溢酬,分別是多少呢?

市場 | 年分 | 價值溢酬 |

|---|---|---|

國際市場 | 1975-2015 | 5.2% |

新興市場 | 1989-2015 | 3.7% |

歐洲市場 | 1982-2014 | 4.9% |

美國市場 | 1982-2014 | 4.5% |

價值因子表現

上一個小節已經知道價值因子遍佈全球,那價值因子的表現為何呢?這邊整理過去

價值ETF在先前的報酬率表現狀況。下面表格也能讓你更清楚

價值型ETF過去表現、內扣、即成立日期。

其中也能發現,其內扣雖然都比美國市值型ETF高(VTI:0.03%),但都比0050的內扣(0.47%)低,因此也能發現因子投資也有著低內扣的特性表現。

價值ETF代號 | 中文 | 年化報酬(至今) | 內扣 | 成立日期 |

|---|---|---|---|---|

美國小型價值 | 17.32% | 0.25% | 2019年 | |

美國小型價值基金 | 11.18% | 0.3% | 1993年 | |

sp小型價值ETF | 10.41% | 0.15% | 2000年 | |

羅素2000 | 9.88% | 0.15% | 2010年 | |

sp小型600價值ETF | 9.7% | 0.18% | 2000年 | |

DFLVX | 美國大型價值基金 | 9.52% | 0.22 % | 1993年 |

vanguard價值ETF | 8.45% | 0.04% | 2004年 | |

羅素價值1000 | 7.03% | 0.18% | 2000年 |

為什麼會出現價值溢酬?

為什麼會出現價值溢酬這種現象呢?主要可以從兩個地方來解釋

分別是風險和錯誤定價。

因此下面篇幅會分呈風險和錯誤定價兩個篇幅,來分別解釋為什麼會造成錯誤定價。

為什麼風險會造成價值溢酬?

為什麼風險會造成價值溢酬呢?

由於在市場上,你承擔越多風險,你就應得更多的報酬(不是每一種都是,這邊特別註明),如果你不承擔風險,你是不可能拿到任何報酬的。

就算是就安全的指數投資,你也是將資金放入市場,承擔市場風險。

前面說到價值溢酬,其實就是價值股跟成長股互剪所得出的結果,那也就是價值股和成長股的相對關係表現。

因此下面篇幅會來介紹為什麼成長股和價值股會有這樣的價值溢酬表現

通常來說價值股為什麼這麼便宜,主要是因為有這三大特性

1.公司經營困難、2.高負債、3.盈利有風險

然而過去研究指出,有這三大特性的價值股,通常會有較好回報,因為妳要承擔較大的風險。

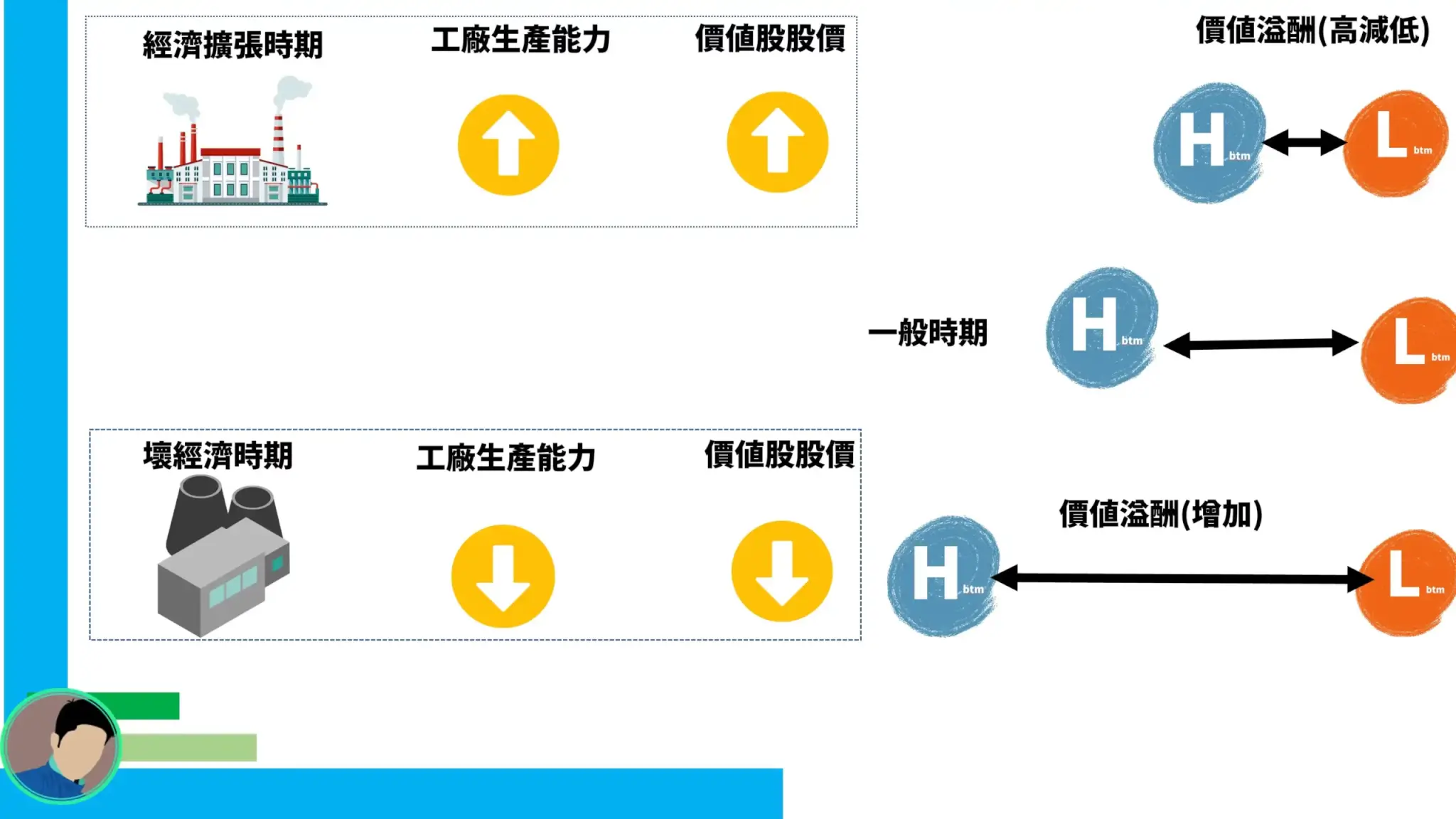

在好與壞的經濟週期,風險溢酬表示如何呢?

在不好的經濟週期中,價值股風險遠大於成長股

在很好的經濟週期中,價值股風險只好一點於成長股

因此,在不好的經濟週期下,價值股風險較大,會造成股價下跌,進而導致價值溢酬上升。

那下面會以宏觀角度來看經濟週期和價值溢酬的關係。

1.工廠能力

經濟擴張的時候,工廠生產能力上升,價值股風險小於成長股,因此價值股的價格快速增加,比成長股幅度大,因此高BTM(價值股)和低BTM(成長股),中間的值縮小,導致價值溢酬降低。

然而在經濟低迷時期,價值股風險變得更大,相較於成長股,因此導致價值股股下迅速下跌,因此高低BTM之間差距,拉開,進而導致價值溢酬上升。

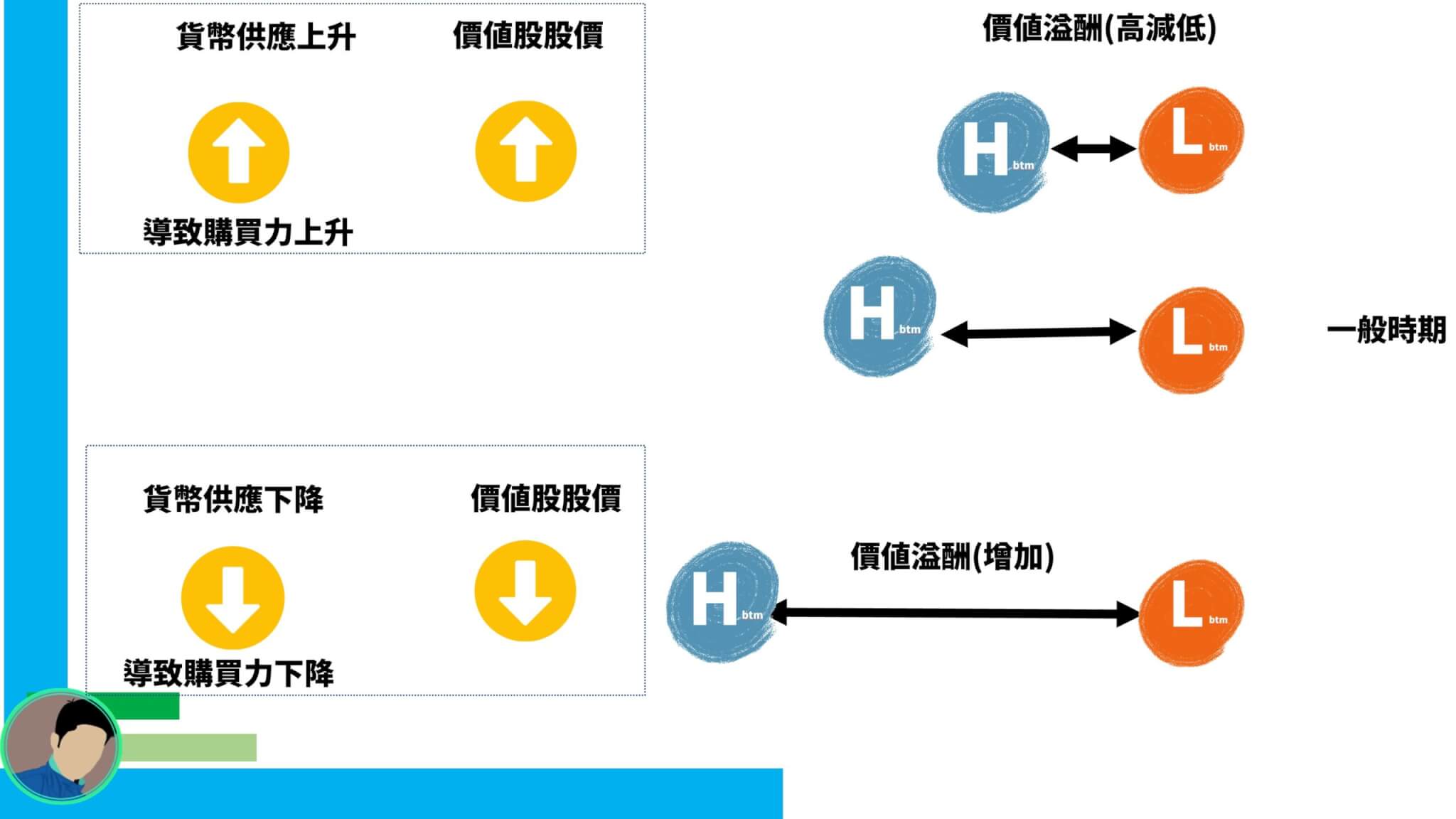

2.貨幣供應

貨幣供應通常跟價值溢酬成負相關。

當國家增加貨幣供應時,這時候因為人民消費能力較強,因此公司就會讓產品價格提高,這時股價就會上升,通常,價值股增加會超過成長股,因而導致價值溢酬減少。

然而當國家減少貨幣供應,會使人民購買能力下降,因此公司會讓產品價格下降,股價下跌,因此造成價值股股價快速下降,下降幅度超過成長股,導致價值溢酬增加。

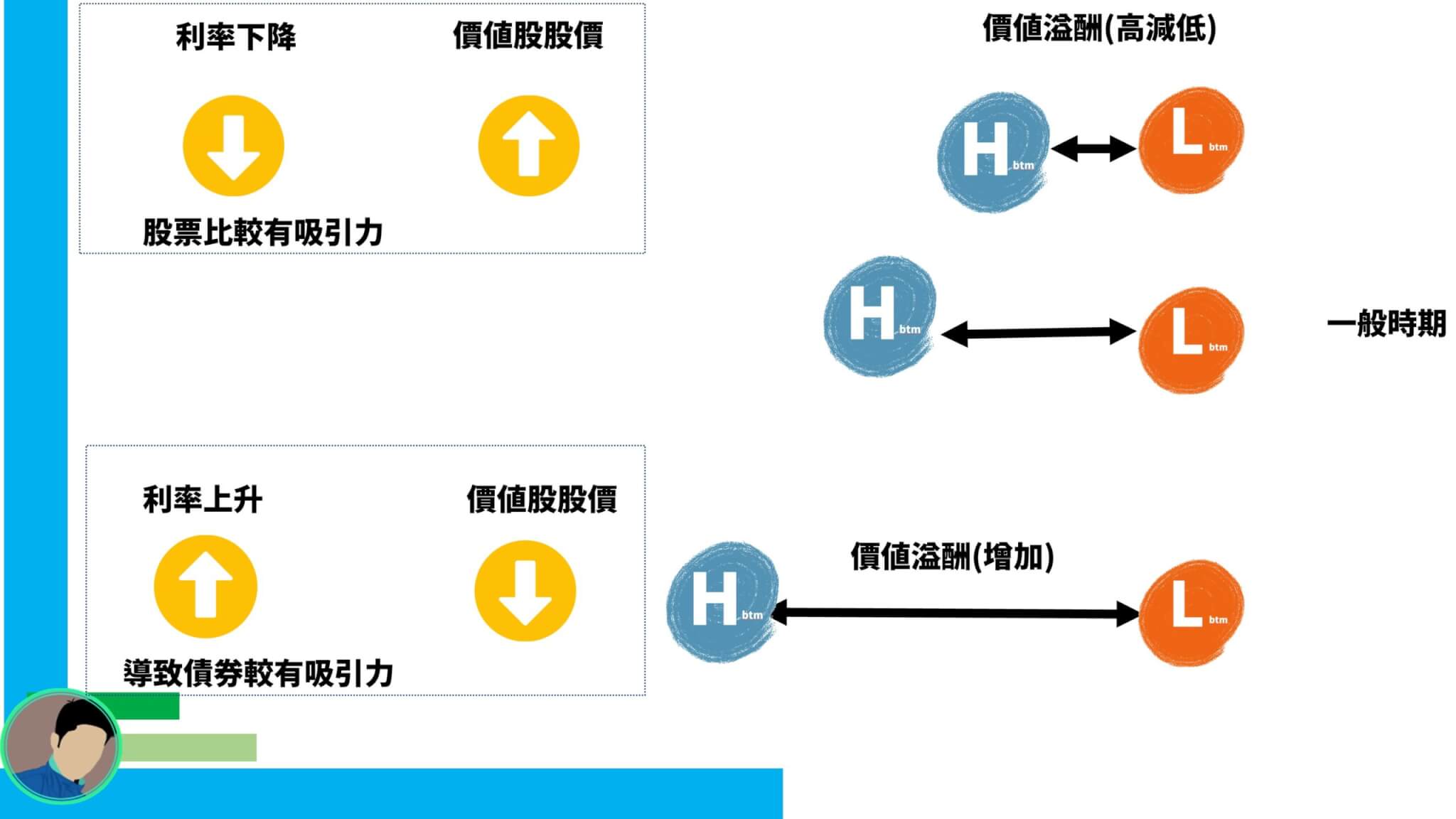

3.利率

利率表現和價值溢酬呈正相關

假如長時間升息,股票相對於債券會更沒吸引力,價值型股票相對於成長型股票,價格會快速下跌,因此造成價值溢酬上升。

反之亦然。

為什麼會有錯誤定價的產生

前面有提到,錯誤定價為價值溢價的主要原因之一,那為什麼會造成錯誤定價呢?因為是人的行為表現而造成的錯誤定價產生。

人的行為表現,常常會讓我們不自覺的產生一些不明智的決定,這些都是可以用行為科學和心理學模型來解釋的。

造成錯誤定價主要來自幾個心理學模型

指的是人們往往錨定一些不正確的資訊,來做對未來的判斷。

☞錯誤定價來自:

錨定成長股的股價,預期成長股未來表現會更好。

延伸閱讀:本益比的錨定現象,有趣實驗分析!

2.損失厭惡

指的是,失去比獲得痛苦好幾倍,因此人類都不喜歡失去的感覺。

☞錯誤定價來自:

成長股因為近期表現比較好,一般人都不會去注意到它未來的損失。

而價值股,因為過去表現不好,所以會覺得持有價值股很痛苦,進而覺得持有風險很高,這將會導致風險溢酬增加。

3.確認偏誤

指的是人們常常蒐集有利證據,而忽略不利的證據

☞錯誤定價來自:因為大家都覺得成長股比較好,因此都選擇把不利的證據,直接故意忘記,認為熱門的就是安全的,常常也把安全和熟悉搞混。

因此,價值溢酬常常來自於人類的錯誤判斷,對成長股過於樂觀,而對價值股過於悲觀,導致成長股高估,而價值股常常被低估。

價值型ETF是否跑贏市場?

大家都一定會問,那價值型ETF是否在過去跑贏市場,這邊MSI針對過去做出一份統計,能發現從圖中,1999-2020年間,價值型ETF每年跑贏全球市場,1.99%年化回報。不過過去報酬,不等於未來報酬,因此要小心服用。

價值因子需要持有多久?

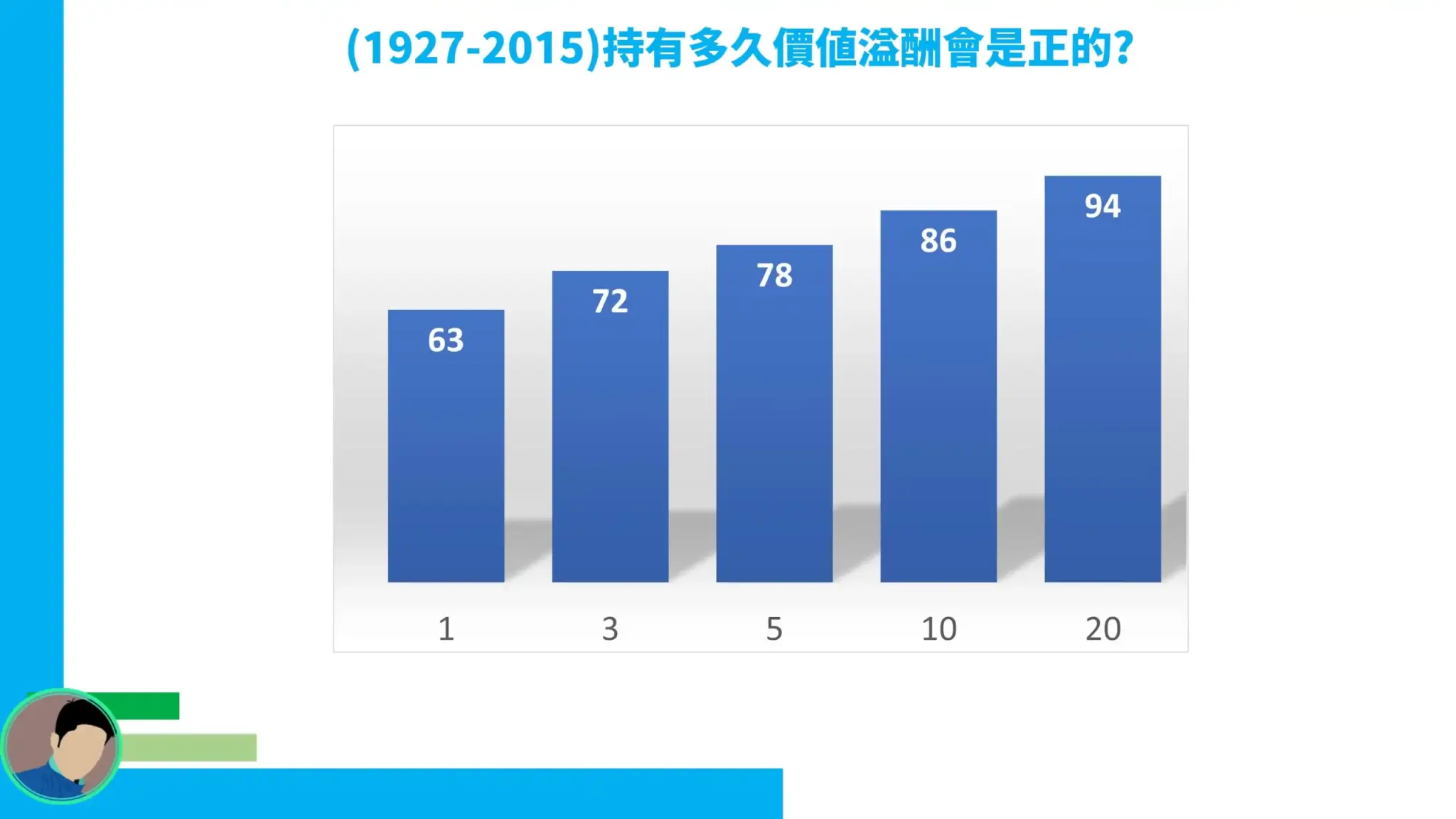

一般來說,長期持有一檔指數投資ETF,正的機率會大幅上升,然而價值因子也是出現了相同現象。

能從下圖發現,在1927-2015年間,在持有一年的時候,正的機率為63%,負的機率為37%,然而隨著持有時間慢慢增加,正的機率大幅增加,能看到持有20年時候,價值溢酬正的機率為94%。

因此價值因子也需要長期持有來降低負的機率。

持有年份 | 正的機率 |

|---|---|

1 | 63% |

3 | 72% |

5 | 78% |

10 | 86% |

20 | 94% |

總結

最後,能發現價值因子,是來自成長股與價值股的相對關係,也就是兩個互減的結果。因此這兩項的變化,往往會導致價值溢酬產生不一樣的結果,然而,最常影響到這兩項的變化,常常來自於人們對他們過於樂觀或是悲觀,而導致有高估或是低估的結果。

那會不會未來有一天價值溢酬消失呢?我想是不會的,除非人類在也不像是人類了,因為只要有人的地方,會一直持續做出不理智的行為,而一直導致價值溢酬的存在。或許哪一天,人類被植入AI晶片,再也不做出不理智的判斷,這時候才有可能導致價值溢酬的消失吧。

引用文章:[1]、

Last Updated on 2025 年 9 月 10 日 by 一隻 肥宅

👉延伸閱讀:

👉網站設計公司推薦

【wordpress:延伸閱讀】

這篇文如果對您有幫助,歡迎隨時分享!

本篇文章為分享與教學之用,無任何影響股價之意圖,亦非推薦任何股票,投資人勿將教學內容視為投資建議,在做投資之前應理性思考,獨立判斷,並自負投資盈虧責任。